La Banque du Canada a procédé à une réduction de 25 points de base de son taux directeur, le ramenant à 2,25 %, conformément aux anticipations du marché et du consensus.

Cependant, le message accompagnant cette décision a surpris par sa tournure “hawkish”. Le Conseil de direction a affirmé que le taux est désormais « à peu près au bon niveau », indiquant que le cycle d’assouplissement est vraisemblablement terminé.

La BoC a ainsi envoyé un signal de fin de cycle accommodant, se réservant d’agir uniquement si des « chocs négatifs majeurs » venaient à apparaître.

Cette posture tranche avec la dynamique précédente où la banque centrale semblait prête à poursuivre les baisses.

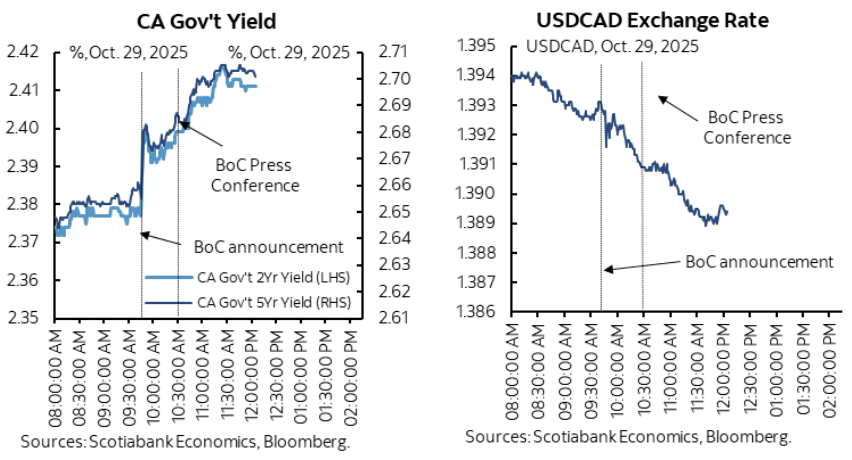

La réaction initiale du marché a été mesurée mais significative, le CAD s’est brièvement apprécié après la publication du communiqué. Les rendements obligataires canadiens ont légèrement progressé, en particulier sur la partie 2 ans et 5 ans, cette dernière étant sensible au marché immobilier. Le TSX a également fléchi sur la perception que la BoC fermait la porte à de nouvelles baisses.

Cette réaction illustre une lecture « hawkish cut » : une baisse technique, mais accompagnée d’un discours restrictif. À court terme, cela a contribué à stabiliser le CAD, sans toutefois modifier la tendance de fond, qui reste influencée par la croissance faible et le différentiel de taux avec les États-Unis.

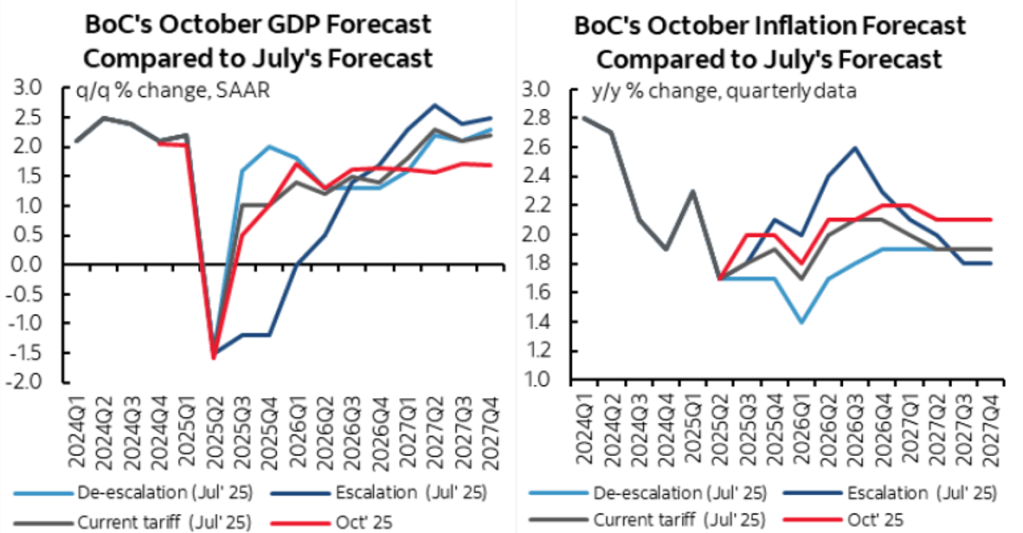

Le MPR a présenté un scénario central unique, mais assorti d’un large éventail de risques.

Les projections sont prudentes :

- Croissance du PIB : 0,5 % au T3, 1,0 % au T4, puis une reprise lente à 1,6 % sur 2026-2027.

- Inflation : stable autour de 2,1–2,2 %, conforme à la cible.

- Écart de production : négatif, entre –1,5 % et –0,5 %, indiquant une persistance de capacités excédentaires.

Le ralentissement des exportations et de l’investissement est compensé par la résilience de la consommation et du logement, ainsi que par le soutien budgétaire. Néanmoins, la BoC reconnaît que les tensions commerciales avec les États-Unis ont entraîné une destruction de capacité productive et des coûts structurels que la politique monétaire ne peut corriger. Le gouverneur Macklem a insisté sur les limites de la politique monétaire dans un contexte de choc structurel :

« La politique monétaire ne peut pas aider les entreprises à reconfigurer leurs chaînes d’approvisionnement ni cibler les secteurs touchés par le protectionnisme américain. »

La BoC appelle implicitement à un relai budgétaire, renvoyant au budget fédéral à venir pour prendre le relais du soutien à l’activité. Le discours institutionnel montre un transfert de responsabilité vers la politique fiscale, tout en réaffirmant la priorité donnée à la stabilité des prix.

Ma vision :

Les anticipations de marché intègrent désormais une longue pause de la BoC, avec un taux directeur maintenu à 2,25 % lors des réunions de décembre et janvier.

Les contrats OIS n’anticipent qu’une probabilité limitée d’un autre assouplissement au printemps, ce que les analystes jugent excessif.

Certains estiment même que la prochaine étape pourrait être une hausse, si la dynamique des coûts et des prix s’accentue à moyen terme.

Dans ce contexte, le CAD conserve un biais structurellement baissier, alimenté par la faiblesse des fondamentaux domestiques. Cependant, la nature “hawkish” du message de la BoC permet un rebond temporaire.

Je cloture personnellement mes positions short CAD, en attente de retours sur des niveaux intéressants.

Laisser un commentaire